- Home »

- Informieren »

- Private Vorsorge »

- Freiheit heißt – im Alter eine gute Rente zu genießen

- Die Versorgungswerke, wie z. B. von Ärzten, Apothekern oder Architekten, bieten in der Regel nur eine Absicherung bis zu Beitragsbemessungsgrenze.

- Wer sich einen hohen Lebensstandard erarbeitet hat, möchte diesen auch im Alter erhalten. Eine Basisrente kann daher eine gute Ergänzung sein.

- Für die Ansparphase stehen 29 DWS-Fonds zur Auswahl, die je nach Anlagehorizont und Risikoneigung frei wählbar sind.

Lesezeit

Ihre Freiheit ist Ihnen heilig. Deshalb haben Sie sich ja schließlich einst für eine freiberufliche Tätigkeit entschieden – sei es z. B. als Arzt oder Architekt, als Physiotherapeut, Steuerberater oder Rechtsanwalt. Und weil Sie gut sind in dem, was Sie tun, verdienen Sie auch entsprechend. So weit, so gut.

Mit Ihrer Altersvorsorge ist es allerdings so eine Sache. Natürlich haben Sie regelmäßig Beiträge in das berufsständische Versorgungswerk eingezahlt. Aber ob das ausreicht? Immerhin haben Sie sich über die Jahre an einen gewissen Lebensstil gewöhnt. Den würden Sie schon ganz gerne auch dann noch aufrechterhalten, nachdem Sie sich zur Ruhe gesetzt haben, oder?

Die Rente, die Sie dereinst von Ihrem Versorgungswerk beziehen werden, dürfte dafür allerdings kaum ausreichen. Bei den meisten Versorgungswerken sind nämlich nur Einzahlungen bis zur Beitragsbemessungsgrenze üblich. Dementsprechend bescheiden fällt später auch die Rente aus, die Sie von dort erhalten. Besser als nichts, schon klar. Aber große Sprünge werden Sie damit voraussichtlich nicht machen können.

Rente aufstocken kann so einfach sein – und der Staat gibt auch noch was dazu

Genau dafür gibt es die Basisrente. Dank hoher steuerlicher Förderung kann sie die ideale Ergänzung für alle sein, denen ihre Absicherung durch das Versorgungswerk nicht ausreicht. Einzahlungen in die Basisrente sind nämlich bis zu einem Beitrag von maximal 25.639 Euro (Stand: 2022) steuerlich absetzbar. Wie sich das auswirken kann, zeigt das folgende Beispiel.

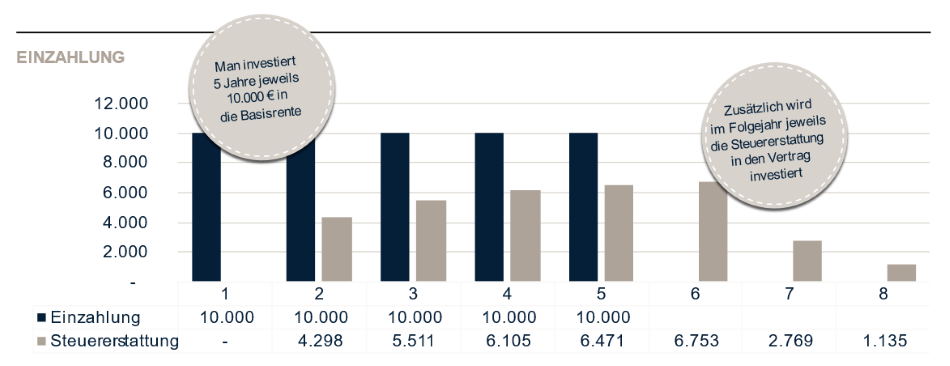

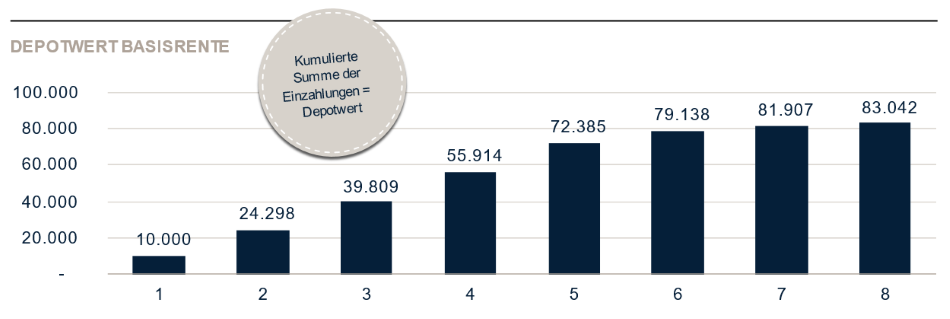

Wie aus 50.000 Euro ein Rentenguthaben von 83.000 Euro werden könnte

Nehmen wir an, Sie legen über einen Zeitraum von fünf Jahren jährlich 10.000 Euro für Ihre zusätzliche Altersvorsorge zur Seite und zahlen das Geld in die Basisrente ein. Bei einem Grenzsteuersatz von 40 Prozent bekommen Sie dann ab dem zweiten Jahr vom Staat eine stattliche Steuererstattung ausbezahlt, die Sie ebenfalls sofort wieder in Ihre Zusatzrente investieren können. Ihre Einzahlung im zweiten Jahr beträgt also schon 14.298 Euro, wovon Sie allerdings nur 10.000 Euro selbst aufbringen müssen. Den Rest übernimmt der Staat in Form der Steuerrückerstattung. Ab dem sechsten Jahr zahlen Sie nur noch die Steuerrückerstattung ein, Ihr sonstiges Vermögen bleibt unangetastet.

Steuervorteil einzahlen kann sich lohnen...

... oder wie aus 5x10.000 Euro ein Depotguthaben von 83.000 Euro werden könnte.

Beispiel: jährliche Einzahlung von je 10.000 Euro ab 2022 über die nächsten 5 Jahre (blau), zusätzliche Einzahlung des jährlichen Steuervorteils (grau) (Grenzsteuersatz 40%), ohne Wertentwicklung und ohne Kosten.

DWS International GmbH erbringt keine steuerrechtlichen oder juristischen Beratungsleistungen. Die steuerrechtlichen Regelungen können sich jederzeit - auch rückwirkend - ändern. Stand: August 2022

Das Ergebnis: Aus der Summe der Einzahlungen (50.000 Euro) und den Steuererstattungen kann binnen acht Jahren ein Depotwert von 83.000 Euro entstehen. Nicht übel, oder?

Steuervorteil einzahlen kann sich lohnen...

Einzahlung plus Steuererstattung ergibt ein Depotguthaben von 83.000 Euro.

Beispiel: jährliche Einzahlung von je 10.000 Euro ab 2022 über die nächsten 5 Jahre, zusätzliche Einzahlung des jährlichen Steuervorteils (Grenzsteuersatz 40%), ohne Wertentwicklung und ohne Kosten.

DWS International GmbH erbringt keine steuerrechtlichen oder juristischen Beratungsleitungen. Die steuerrechtlichen Regelungen können sich jederzeit - auch rückwirkend - ändern. Stand März 2022.

Zugegeben: Einen Haken gibt es. Später, in der Auszahlungsphase, müssen Sie die zusätzlichen Einkünfte aus der Rente versteuern und die Rentenhöhe ist abhängig von der Entwicklung der ausgewählten Investmentfonds. Doch da der persönliche Steuersatz im Ruhestand voraussichtlich geringer sein dürfte als während des Erwerbslebens, sollten Sie unterm Strich trotzdem deutlich profitieren.

Jeder Partner kann einen eigenen Basisrentenvertrag abschließen

Gerade für Freiberufler bietet die Basisrente übrigens noch ein weiteres wichtiges Argument. Sie können damit nämlich nicht nur für sich selbst, sondern auch Ihre Partnerin oder Ihren Partner vorsorgen. Der interne Familienausgleich sorgt dafür, dass beide Partner jeweils einen eigenen Basisrentenvertrag abschließen können. Die Förderung gilt dabei für alle Verträge eines Paares. Dadurch verdoppelt sich der maximal absetzbare Betrag des Paares 2022 von 25.639 Euro auf 51.278 Euro pro Jahr. Diese Summe gilt für alle Beiträge zur Basisrente sowie Beiträge zur gesetzlichen Rentenversicherung oder zum Versorgungswerk zusammen. Als verheirateter Alleinverdiener können Sie also insgesamt bis zu 51.278 Euro vom gemeinsamen zu versteuernden Einkommen abziehen und damit eine Basis dafür legen, dass auch Ihre Partnerin oder Ihr Partner lebenslang abgesichert sein kann Klingt gut, oder?

Zusätzlich hat die Basisrente übrigens noch eine Eigenschaft, die speziell Frauen zugutekommt: der Unisex-Tarif. Frauen leben im Durchschnitt länger als Männer und können deshalb auch länger von ihrer Rentenversicherung profitieren– bei gleichen Beiträgen.

Fonds der DWS können zusätzliche Renditechancen bringen

In der DWS BasisRente Komfort stehen Ihnen 29 verschiedene DWS-Fonds zur Verfügung, die Sie je nach Anlagehorizont und Risikoneigung frei wählen können. Das bringt Chancen auf zusätzliche Erträge für Ihre künftige Zusatzrente. Die Höhe der Rente ist dabei abhängig von der Wertentwicklung der Fonds, diese kann dabei sowohl positiv als auch negativ ausfallen.

Wenn Sie bereits ein gewisses Alter erreicht haben, können Sie zudem die kurze Mindestlaufzeit der DWS BasisRente Komfort von nur fünf Jahren nutzen. Es macht also gar nichts, wenn Sie erst jetzt damit anfangen, Ihr Renten-Zusatzpolster anzulegen. Für die DWS BasisRente Komfort ist es (fast) nie zu spät.

Auf einen Blick: die DWS BasisRente Komfort

- Zahlung einer lebenslangen monatlichen Rente

- Die Rentenhöhe ist abhängig von der Entwicklung der ausgewählten Investmentfonds.

- Auszahlung frühestens ab dem 62. Lebensjahr, spätestens mit dem 85. Lebensjahr

- Vollständige Verrentung des angesparten Kapitals, keine Kapitalauszahlung

- Möglichkeit zur Absicherung von Hinterbliebenen

- Steuerliche Förderung in der Ansparphase, Versteuerung der Rentenzahlung in der Auszahlungsphase

Risiken

- Das Produkt bietet keine Beitragszusage und weist eine erhöhte Volatilität auf, d. h. die Anteilspreise können auch innerhalb kurzer Zeiträume stärkeren Schwankungen nach unten oder nach oben unterworfen sein.

- Der Vertrag ist nicht vererblich, nicht übertragbar, nicht beleihbar, nicht veräußerbar und nicht kapitalisierbar.

- Die steuerlichen Ausführungen basieren auf der derzeit bekannten Rechtslage. Es kann keine Gewähr dafür übernommen werden, dass sich die steuerliche Beurteilung durch Gesetzgebung, Rechtsprechung oder Erlasse der Finanzverwaltung nicht ändert. Solche Änderungen können auch rückwirkend eingeführt werden und die oben beschriebenen steuerlichen Folgen nachteilig beeinflussen.